Примеры регрессивного налога

Оглавление:

- Регрессивная система налогообложения. Прогрессивное и регрессивное налогообложение: примеры

- Регрессивное налогообложение

- Регрессивное налогообложение

- Шкала налогообложения (плоская, прогрессивная, регрессивная)

- Регрессивные ставки налогов пример

- Советник

- Регрессивная налоговая система

- Регрессивные ставки налога пример

Регрессивная система налогообложения. Прогрессивное и регрессивное налогообложение: примеры

Такой метод предполагает начисление и уплату равных налогов для всех слоёв населения.

В такой системе не учитываются социальные интересы граждан и коммерческих структур, но она на сегодняшний момент является наиболее простой и оптимальной.

Рассмотрим более подробно регрессивную модель построения налоговых отчислений.

Регрессивное налогообложение

Фактически это предусматривает соблюдение принципа маржинальности.

устанавливается с учетом конкретной величины прибыли. Регрессивную форму имеют несколько актуальных налогов согласно действующему законодательству.

Прежде всего, это . Налог добавляется к цене продукции на всех этапах ее производства и реализации. Также регрессивную форму имеет акцизный сбор.

Этот налог устанавливается в отношении отдельных товаров массового потребления. Регрессивной является и таможенная пошлина.

Она оплачивается при импорте продукции.

Дополнительным регрессивным сбором является экологический налог. Он взимается с юридических лиц, чья деятельность считается потенциально вредной, опасной для окружающей среды.

применяется в сфере импорта, торговли, производства товаров и услуг. Также по регрессивному принципу рассчитывается ряд специальных сборов, период налогообложения по таковым является разным.

Регрессивное налогообложение

А учитывая возможность получить налоговый вычет (ст. 171 НК РФ), к этому же виду налогов можно отнести и НДС.

Но наиболее широкое применение эта система нашла в начислении страховых взносов. Так, ставка по пенсионному страхованию для дохода, не достигшего порога в 1021 тыс.

руб., установлена в 22%, а сверх порогового значения −10%.

Аналогичная ситуация и с социальным страхованием: до порога в 815 тыс.

руб. применяется ставка 2,9%, а доходы выше этого уровня облагаются по 0%, т.е. фактически освобождены от налогообложения.

Проиллюстрируем на примере: Совокупный годовой доход работника А. Работник В.

Прогрессивная система налогообложения наиболее предпочтительна в современных условиях

Также модель предусматривает наличие необлагаемой суммы дохода, которая исключается из налогооблагаемой базы.

Все вышеперечисленные методы имеют право на существование в определённые периоды экономического развития страны. В зависимости от того, какие цели преследует государство, та или иная система дорабатывается на законодательном уровне и вводится для практической оценки эффективности.

Шкала налогообложения (плоская, прогрессивная, регрессивная)

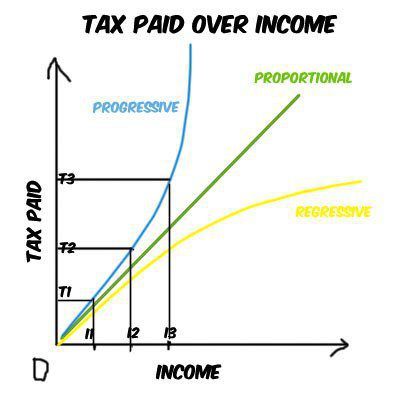

Причем для большей суммы налоговой базы устанавливается большая ставка налога.

Пример прогрессивной шкалы налогообложения Доход до 1 млн. рублей — ставка 10% Доход от 1 млн.

рублей до 2 млн. рублей — ставка 15% Доход от 2 млн. рублей до 5 млн. рублей — ставка 20% Доход свыше 5 млн. рублей — ставка 30% Прогрессивная шкала налогообложения применялась в России по НДФЛ до 2002 года.

Прогрессивная шкала налогообложения применяется по налогу на имущество физических лиц, в случае определения налоговой базы исходя из инвентаризационной стоимости (п.

4 ст. 406 НК РФ). Регрессивная шкала налогообложения При регрессивной шкале налогообложения устанавливаются несколько налоговых ставок, в зависимости от суммы налоговой базы. Причем для большей суммы налоговой базы устанавливается меньшая ставка налога. Пример регрессивной шкалы налогообложения Доход до 1 млн.

рублей — ставка 30% Доход от 1 млн. рублей до 2 млн.

Регрессивные ставки налогов пример

д.

Таким образом, от эффективности налоговой системы зависит благополучие всего государства и каждого его гражданина в отдельности.

Сегодня мы разберем регрессивные налоги, их роль и целесообразность взимания в условиях высокодифференцированных доходов населения страны.

В том случае, если налоговая ставка не меняется в зависимости от величины налоговой базы, речь идет о пропорциональной системе (налог прямо пропорционален доходу).

В нашей стране данный метод применяется при расчете огромного количества платежей: пропорциональными являются прямые (кроме подоходного) и практически все косвенные налоги.

Советник

В российской практике нет налогов, исчисляемых по регрессивным ставкам. Но примером регрессивного обязательного платежа можно назвать страховые взносы (гл. 34 НК РФ). Так, если база для исчисления страховых взносов на обязательное пенсионное страхование в 2023 году превысит по конкретному работнику 876 000 рублей, общий тариф снижается с 22% до 10% (п.

1 ст. 426 НК РФ, абз. 3 п. 1 Постановления Правительства от 29.11.2016 № 1255).

А если база для исчисления страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством в 2023 году превысит по работнику 755 000 рублей, общий тариф 2,9% и вовсе обнуляется (абз. 1 п. 2 ст. 426 НК РФ, абз. 2 п.

1 Постановления Правительства от 29.11.2016 № 1255). Уровень развития и функционирования государства во многом зависит от наполнения доходной части бюджета, основным источником которой являются налоги.

Регрессивная налоговая система

Такой метод применяется во многих европейских странах, Израиле, Аргентине, Бразилии и Китае.

Эффективность в отношении наполняемости бюджета высокая, но при завышении ставок начинается отток капитала.

Но при достижении законодательно зафиксированного предела ставка понижается до 10%. Пониженный процент применятся для части суммы, которая по накопительной превышает лимит.

Регрессивные ставки налога пример

д.

Таким образом, от эффективности налоговой системы зависит благополучие всего государства и каждого его гражданина в отдельности. Сегодня мы разберем регрессивные налоги, их роль и целесообразность взимания в условиях высокодифференцированных доходов населения страны. Различные типы налогообложения обусловлены двумя его главными принципами: эффективность и справедливость (люди с разными доходами не должны платить равные налоги).

В зависимости от того, как устанавливается ставка налога к доходу, выделяют следующие налоги: прогрессивный, регрессивный, пропорциональный.

Давайте разберемся, чем они отличаются.